「ゴールドカードって、なんか30代から持つ印象がある」

「20代で持ってたら、生意気って思われないかな……」

そんな印象を持つ人が多い、クレジットカードのゴールドランク。

僕自身は、20代のときにゴールドカードを作りました。

「ちょっと背伸びかな?」と思いつつ、使ってみたら「これはもう戻れん」となるくらい、想像以上に便利でスマートなクレジットカードでした!

とはいえ、年会費のことや審査、周りの目が気になるのも正直なところ。

でも安心してください。

今は、

この記事では、20代でゴールドカードを持つことの印象について、アンケートデータや実体験を交えながら、リアルな視点でお届けします。

読み終わる頃には「ゴールドカードってアリかも」と思ってもらえるはず!

アンケート結果!20代でゴールドカードは生意気?

「20代でゴールドカードは生意気?」

たしかに、ちょっと背伸びした印象に見えちゃうかも…という不安、分かります。

でも実際に、世の中の20代はどう思っているのでしょうか?

そして、どれくらいの人が実際にゴールドカードを持っているのでしょう?

そんな疑問にこたえるデータを、NTTドコモのアンケートが明らかにしています!

- 調査時期:2025年1月27日~2025年1月30日

- 調査対象:全国18~29歳 / 男女7,898人

- 本調査➀:ゴールドカード保有意向層890人

- 本調査②:ゴールドカード既保有者340人

そんなリアルな数字をもとに「20代のゴールドカードは生意気かも」という説を、冷静に見ていきましょう。

実は16.2%だけ?ゴールドカード保有率のリアルな割合

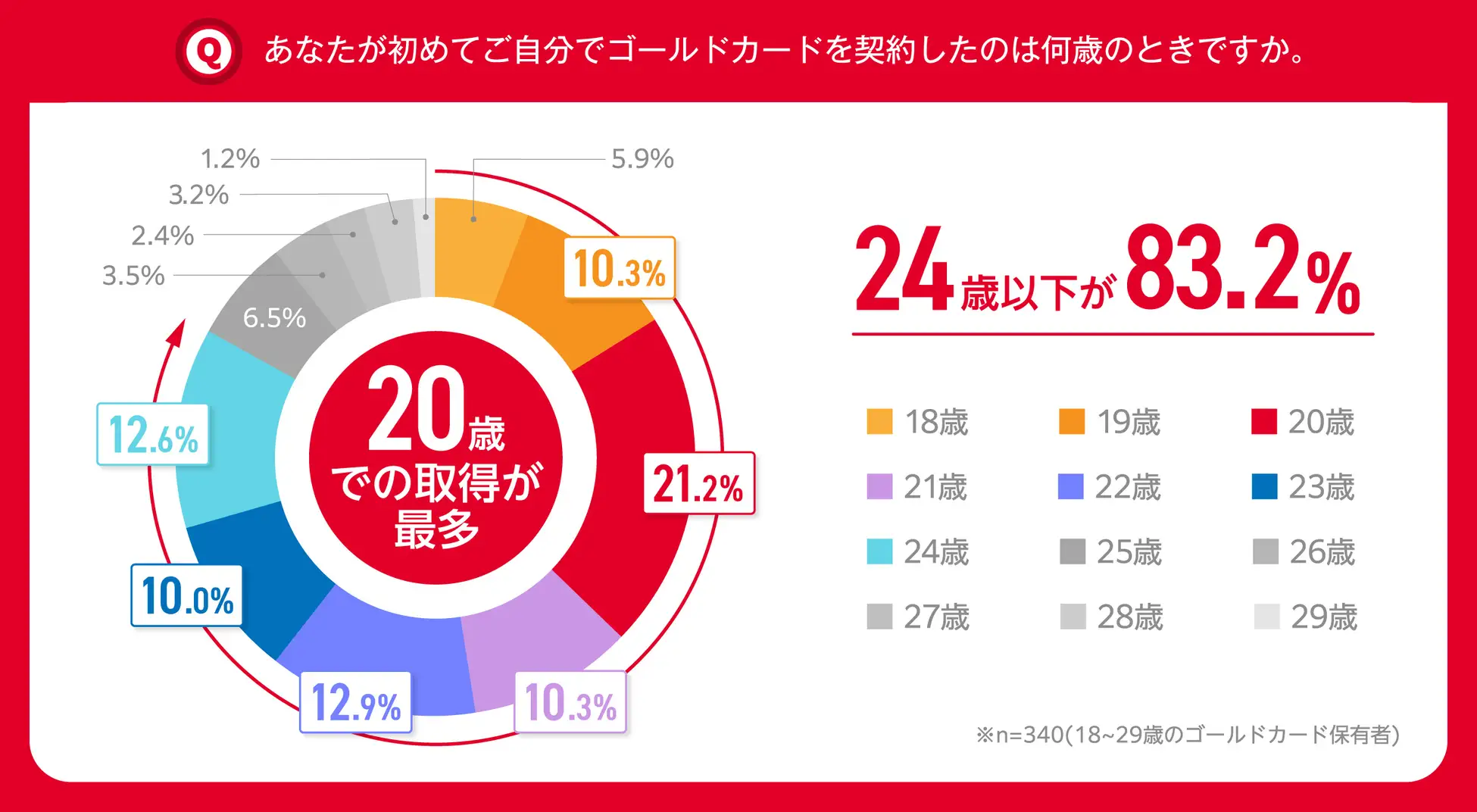

自身でゴールドカードを契約した29歳以下の人数は、340人。

そのうち、83.8%(約285人)がゴールドカードを所持する20代とのこと。

「少数派=生意気」と思うかもしれませんが、実はこの数字、見方を変えるとけっこう絶妙なんです!

まず、そもそもクレジットカードを持っていない20代も一定数います。

さらに、ゴールドカードって「欲しくても持てない」と思い込んでいる人が多いんですよね。

年会費が高そうとか、審査が厳しそうとか。

そういう理由で、

だから、この数字は「ちゃんと選んで審査を通過した20代」がこれだけいるということ。

裏を返せば、もっと多くの20代がゴールドカードを選んでたかもしれないという可能性もある訳です。

少数派だからこそ、人とちょっとだけ差がつけられる。

それもまた、ゴールドカードの魅力かもしれません。

大学生の年齢だと約206人!意外な結果に驚き!!?

さらに面白いのが、大学生の年齢(18歳~22歳)でゴールドカードを持っている人の割合。

340人の60.6%なので、大学生世代だけでも約206人がゴールドカードを持っているということになります!

「大学生でゴールドカード=生意気」みたいな時代は、もう終わってるのかもしれません。

むしろ、知ってる人が先に得してるだけってパターンが多いんですよね。

知らないうちに、あなたの隣の友達もこっそりゴールド使ってるかも…?

年収400万円以下でもゴールドカードは普通に持てる

多くのゴールドカードは、申し込み条件に「安定した継続収入があること」と書かれています。

でも、これって具体的に「年収いくらからOKなのか」と思いませんか?

この審査基準は、カード会社が明確に公開している訳ではありません。

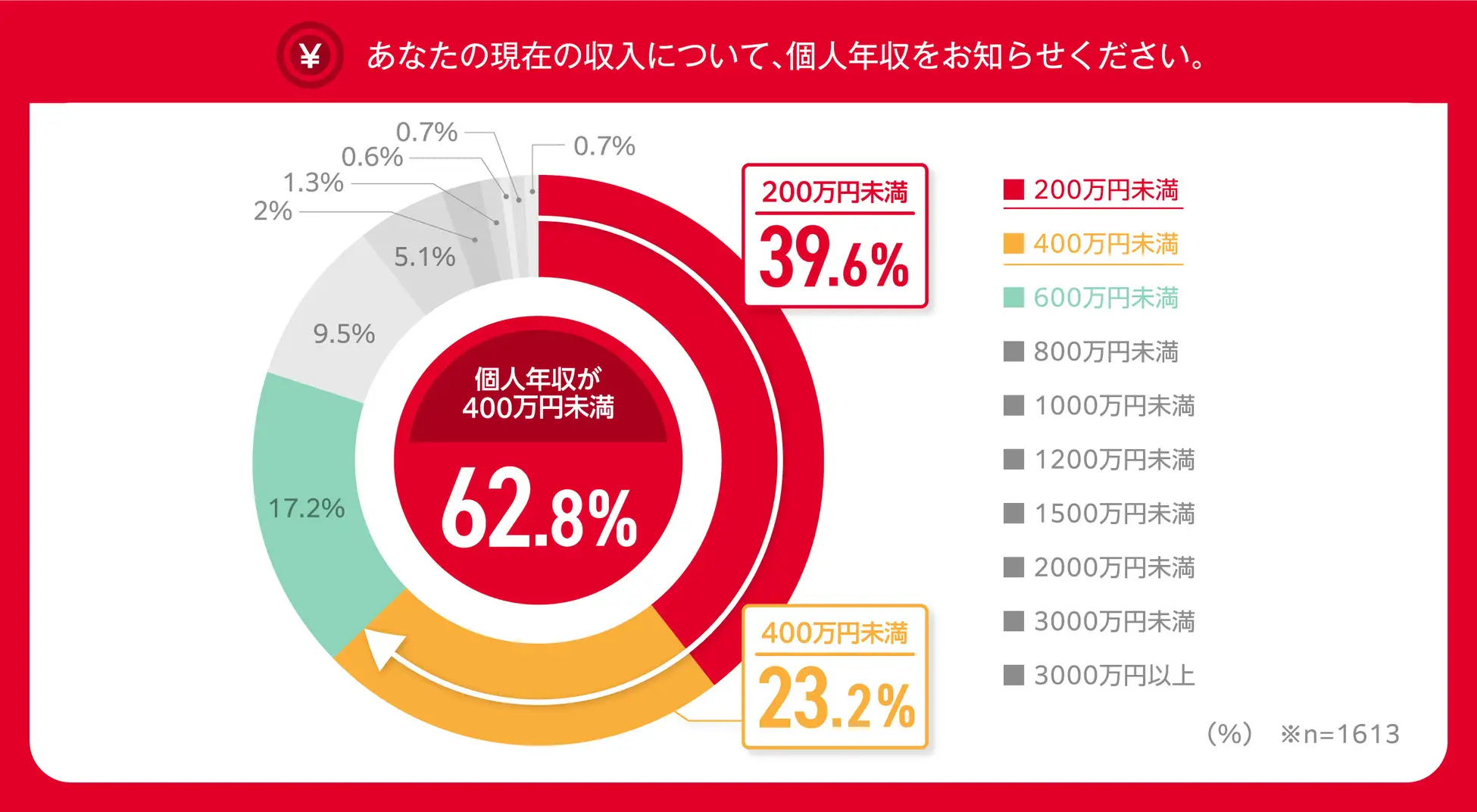

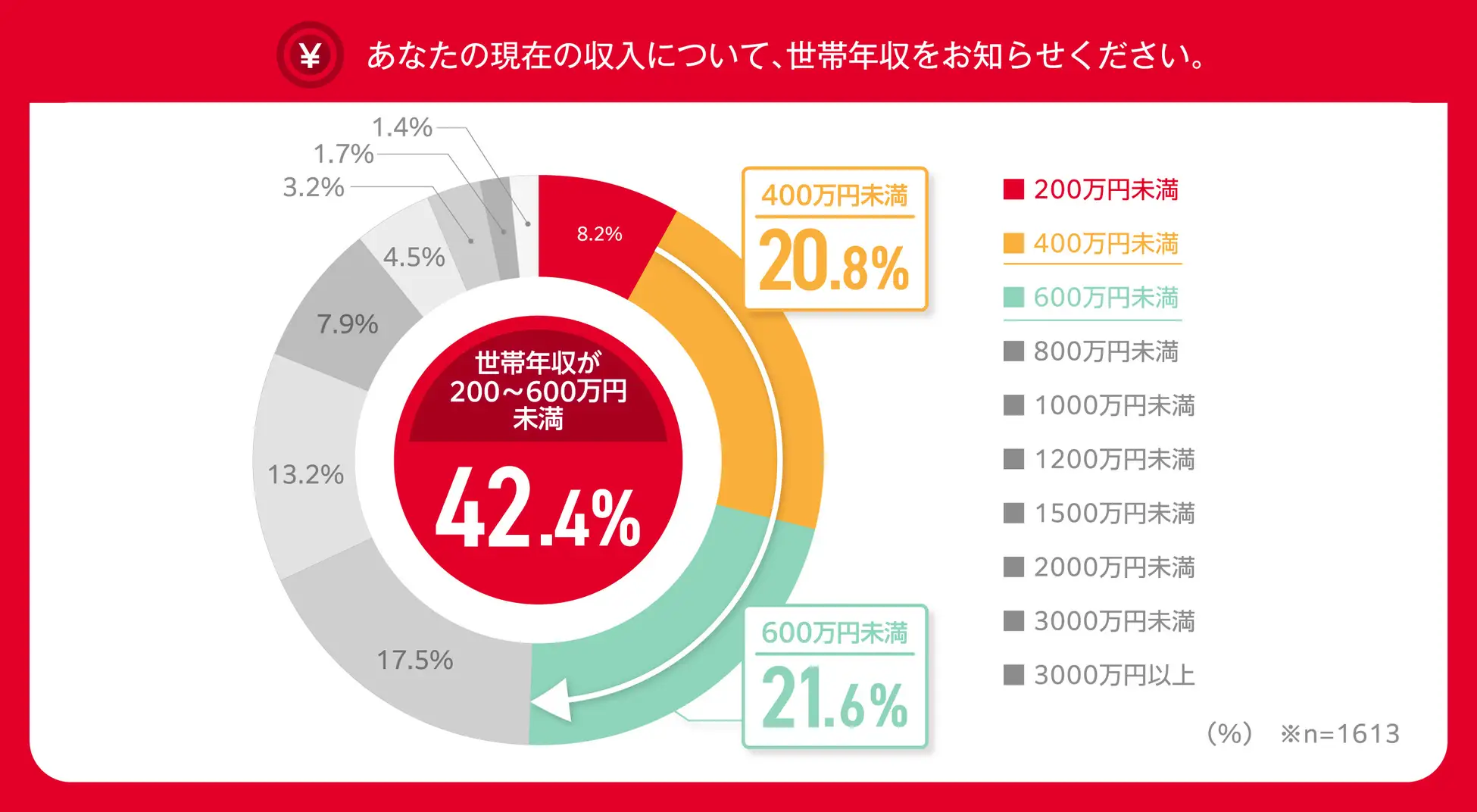

ただ、アンケートによると、ゴールドカード保有者のうち、

この数字を見る限り、

また、世帯年収が400万円以下の家庭でも約29%が保有しています。

このことから、年収はもちろん大事ですが「しっかりカードを使って滞納せず返済する」という当たり前のことを実施していれば、20代でも問題なく作れそうですね!

僕が20代でゴールドカードを作った理由とリアルな使用感

実のところ、僕は20代でゴールドカードを作りました!

「なぜ作ろうと思ったのか?」

「使ってみてどうだったか?」

ゴールドカードといっても、別に高収入じゃなくても作れます。

今の時代、条件を満たせば年会費無料で持てるゴールドカードもあるんです!

きっと同じように悩んでると思うので、僕の体験を正直にシェアします。

生意気どころか安心感がハンパない!

僕が作ったのは、以下のゴールドカード。

どちらも、

| カード名 | 年会費が永年無料の条件 |

|---|---|

三井住友カードゴールド(NL) |

年間100万円以上のカード利用 |

エポスゴールドカード |

|

見た目はゴールドカードでも、コスト的には一般カードと同じ。

それでいて特典はゴールド級で、保険がついてたり、ポイント還元が増えたり、アプリで利用履歴がサクサク見れたり…使いやすさが段違いでした。

あと、個人的に一番助かったのが「人前でカードを出すときの安心感」。

例えば、デートで支払いするとき。

一般カードを出すのがちょっと恥ずかしく感じた場面でも、ゴールドカードなら堂々と出せる安心感があるんですよね。

生意気どころか、落ち着いてて、余裕ある感じを演出できるのが、ゴールドカードのいいところかもしれません。

周囲の友達も20代でゴールドカードを作ってた

自分のなかで、ゴールドカードは「ちょっと特別」って印象がありました。

でも、いざ自分が持ってみて気づいたんですよね。

仲のいい友達に聞いてみたら、20代でゴールドカードを使ってる人、思ったより多かったんです。

「このカードは特典がいいから選んだ」や「還元率アップが嬉しい」みたいな理由派もいれば「インビテーションが届いたから流れで作った」みたいなラフな人もいました。

特に多かったのは「エポスゴールドカード」。

エポスカードを使ってると招待(インビテーション)されて、年会費無料でゴールドにアップグレードできるんですよね。

つまり、気づいたらゴールド持ってた人たちも結構いるということ。

誰も「生意気」とか思ってないし、むしろ「ちゃんと選んでるね」くらいのリアクション。

もう今は「ゴールド=特別な人だけのカード」って時代ではなくなってきてるのかもしれません。

審査基準を見ると…20代にこそ作ってほしいのかも

ゴールドカードって聞くと「高収入じゃないと無理そう」って思われがち。

例えば、僕が持っている「三井住友カードゴールド(NL)」は、申込み対象が「満18歳以上」。

年収についても「安定した収入があること」しか書かれていません。

「エポスゴールドカード」は、インビテーションでの作成が一般的。

これが何を意味するかというと「エポスカードを継続的に使ってくれる人=将来的に信用できる人」に向けて、カード会社がゴールドを贈ってくれる仕組みなんです!

つまり、カード会社は、今後の利用に期待できる20代をむしろ歓迎していると言えるんです。

「20代=若くて信用がない」じゃなくて「20代=これからのメインユーザー」なんですよね。

ゴールドカードを持つ前に!20代が知っておきたい3つの注意点

ゴールドカードを作るときに勢いだけで申し込むのは、さすがにNG。

「何となくカッコよさそう」とか「とりあえずゴールド」みたいな選び方だと、思ってたより使いにくかったり、年会費がムダになったりする可能性も!

僕自身が実際にカード選びで重視したことや、チェックすべきポイントを3つに絞って紹介します。

まず年会費!無料か安いゴールドカードを選ぼう

ゴールドカードといえば、まず気になるのが年会費。

安心してください。

今のゴールドカードは、年会費が条件付きで永年無料になったり、格安で持てるものもあります!

| カード名 | 年会費 |

|---|---|

三井住友カードゴールド(NL) |

|

Oliveフレキシブルペイゴールド |

|

dカード GOLD U |

|

SAISON GOLD Premium |

|

エポスゴールドカード |

|

今は、費用対効果で選ぶ時代なので、生意気と思われることはありません。

特典がハマらないと損!自分の生活に合ってる?

ゴールドカードの魅力といえば、やっぱり特典の充実度。

でも、ここが意外と落とし穴なんです。

というのも、特典って「自分にとって必要じゃなければ意味がない」んですよね。

例えば、空港ラウンジが使える特典。

めちゃくちゃ便利そうに見えるけど、そもそも年に1回も飛行機に乗らない人にとっては、宝の持ち腐れ。

つまり、選ぶときは

僕の場合、ゴールドカードは以下を重視して選びました。

- 年会費が永年無料

- 年間利用額に応じたボーナスポイント還元サービスあり

- 貯めたポイントを投資に回せる

- 利用状況をリアルタイムで確認できる専用アプリがある

- 専用アプリが見やすくて快適

- 券面デザインが他と比較してラグジュアリーでかっこいい

派手な特典に目を奪われがちですが、それが本当にお得かどうか考えると、後悔しない1枚が見つかります。

審査は厳しい?20代でも通るゴールドカードの条件とは

多くのゴールドカードは「安定した継続収入があること」が申込み条件になっています。

これが曲者で、大学生やフリーターで収入が不安定だと、審査に通りにくいケースもあります。

しかも、そもそも「学生不可」とはっきり書かれている場合もあるんです。

そのため「今すぐ申し込む」と勢いで動くよりも、各カードの条件をちゃんと確認することが超重要!

とはいえ、20代だからといって全く望みがないわけではありません。

社会人1年目でも正社員として継続的な収入があるなら通る可能性は十分あるし、エポスゴールドカードのようにインビテーションが届くタイプもあります。

要は「いきなりゴールド!」じゃなくても、段階を踏んで着実に信用を積む方法もあるってこと。

20代でも作れる道はちゃんとあるので、自分の状況に合ったカード選びをすることが、いちばんの近道です。

迷ったらコレ!20代にぴったりなゴールドカード5選

年会費・付帯特典・審査の厳しさ。

ひと口にゴールドカードといっても、それぞれの個性が全く違います。

ここでは、数ある種類から20代でも安心して使えて、しかも

このラインナップさえ押さえておけば「どれにしよう…」と迷子になることはありません。

三井住友カードゴールド(NL)

本格ゴールドカード

| 年会費 | 5,500円 |

|---|---|

| 年会費無料 の条件 |

年100万円以上の利用で翌年以降「永年無料」 |

| 還元率 | 0.5% |

| 国際ブランド |

|

| 審査条件 |

|

- 年間100万円の利用で年会費が永年無料

- 対象店舗でのポイント最大5%還元

- ナンバーレスで券面がスタイリッシュ

- 海外旅行傷害保険付き(最高2,000万円)

- 年間100万円利用しないと年会費が発生

- 還元率は基本的に高くない(通常は0.5%)

20代におすすめのゴールドカードといえば、まず間違いなく候補に入るのが「三井住友カードゴールド(NL)」です!

券面にカード番号が書かれていない、スタイリッシュ仕様。

かっこいいだけでなく、安全性に優れたデザインです!

最大の魅力は、

しかも、10,000ポイントが還元されるボーナス付きという神仕様で、費用対効果はトップクラス。

さらに、コンビニ(セブン・ローソン・ファミマ)やマクドナルドでのタッチ決済では、最大5%還元という日常使いにも強いポイント設計。

アプリが見やすく、利用状況がリアルタイムで分かるのも嬉しいところ。

「20代から持つ初めてのゴールドカード」として、自信を持っておすすめできる1枚です!

Oliveフレキシブルペイゴールド

新しいゴールドカード

| 年会費 | 5,500円 |

|---|---|

| 年会費無料 の条件 |

年100万円以上の利用で翌年以降「永年無料」 |

| 還元率 | 0.5% |

| 国際ブランド |

|

| 審査条件 |

|

- 年間100万円以上利用で年会費は翌年以降ずっと無料

- 毎年10,000ポイントの継続特典あり

- クレカ積立のポイント付与率が最大1.0%(上限10万円)

- 年会費無料化は「年間100万円利用」が条件で高ハードル

- 還元率は基本的に高くない(通常は0.5%)

株式投資するなら、この三井住友発行カードもおすすめ!

クレカ積立でポイントが付与され、最大1.0%も還元されます。

こちらも同じく、

また、10,000ポイントも付与され、効率的に投資できます!

「お金まわりをスマートに整えたい。」

「銀行とカードをまとめて管理したい。」

そんな、デジタルネイティブ世代にぴったりのゴールドカードです。

dカード GOLD U

実質無料ゴールドカード

| 年会費 | 3,300円 |

|---|---|

| 年会費無料 の条件 |

|

| 還元率 | 1.0% |

| 国際ブランド |

|

| 審査条件 |

|

- 22歳以下は確実に年会費無料

- 23~29歳の間も年間30万円以上の利用で無料

- ドコモ通信料支払いで5%還元(一部プラン)

- ドコモユーザーでないと本領発揮しない可能性あり

29歳以下だけが申し込める、若年層向けのゴールドカード。

年会費は3,300円ですが、簡単な条件を満たすだけで無料になります(上述)。

ドコモユーザーなら持つべき1枚で、ドコモ利用者にお得な特典が!

ケータイ補償は最大10万円・3年間。

国内&ハワイの主要空港ラウンジも無料で使えるなど、サービス面もきっちりゴールド級。

さらに、基本還元率が1.0%と高水準で、日常使いにも最適。

20代ならまず検討したい、お得なゴールドカードです!

SAISON GOLD Premium

──機能もデザインも映える、次世代ゴールド。

| 年会費 | 11,000円 |

|---|---|

| 年会費無料 の条件 |

年100万円以上の利用で翌年以降「永年無料」 |

| 還元率 | 0.5% |

| 国際ブランド |

|

| 審査条件 |

|

- 年間100万円の利用で年会費が永年無料

- コンビニ・カフェ・マクドナルドで最大5%還元

- 映画券が1,000円で購入可能(毎月最大3回)

- 初年度は年会費11,000円が必須

- 年会費免除のハードルが高い

- 基本還元率0.5%は標準的

日常生活に寄り添った特典がギュッと詰まった、見た目だけじゃない中身派のゴールドです!

まず驚きなのが、全国140万件以上の優待。

映画料金がいつでも1,000円、カフェ・レストラン・レジャー施設などでの割引など「気づいたら得してた」が当たり前になるレベルの優待ラインナップ。

さらに、セゾンカードの得意分野でもあるポイント還元も優秀。

コンビニ・カフェ・マクドナルドなど、

そして、年間50万円ごとの利用でボーナスポイントがもらえる仕組みもあり、使えば使うほどお得に。

もちろん、国内空港ラウンジの無料利用や、旅行傷害保険の付帯といったゴールドカードならではの安心感も完備!

何より特徴的なのが、日本初のメタルサーフェス券面デザイン。

マットな高級感がありつつ、派手すぎず、静かに「おっ」と思わせるルックスです。

エポスゴールドカード

コツコツ派20代の味方。

| 年会費 | 5,000円 |

|---|---|

| 年会費無料 の条件 |

|

| 還元率 | 0.5% |

| 国際ブランド |

|

| 審査条件 |

18歳か19歳で、すでにエポスカードを所持する方。 または、20歳以上の方(いずれも学生不可)。 |

- 3つのお店でポイント3倍(よく行くカフェやスーパーを選べば最強)

- 年間100万円利用で10,000ポイント付与

- 通知・履歴がサクッと見れる、使いやすいアプリ設計

- 基本還元率が高くない

年会費がずっと無料になる条件が特に簡単な、数少ないコスパ最強の1枚!

インビテーションか年間50万円利用で良いため、20代でも恐ろしいくらい楽に0円で使えます。

特にデメリットがなく、安心なのはインビテーションでの発行です。

年会費無料の「エポスカード」からスタートし、一定の利用額を満たすと、ゴールドカードへの招待が届く仕組みになっています。

特別なことをは行ってなく、日々の買い物をエポスカードで決済してただけ。

それでも、きちんと使っていれば、カード会社から信用という形で返ってくるんです!

まずはエポスカードから始めて、自分のペースでゴールドへの道を歩んでみては?

まとめ|20代でゴールドカードは「賢い選択肢」

「ゴールドカードなんて、20代で持ってたら生意気に見えるかも…」

そんな印象が180度、変わったのでは?

年会費が実質無料だったり、お得にポイントが貯まったり。

20代でも使ってる人は多いし、むしろ「使いこなしてる人は賢いな」って感じ。

なので、もしあなたが「20代でゴールドカードは生意気かな?」と気になってたなら、むしろ今こそ持つタイミングかもしれません!

FAQ – よくある質問

「20代でゴールドカードって実際どうなの?」という疑問について、よくある質問をまとめてみました!

ちょっとモヤっとするポイントをサクッと解消していきます。

20代でゴールドカードは印象が悪い?

全く悪くないです。

むしろ、今は普通にアリな時代です!

たしかに、昔は「お金持ちの人が持つカード」って印象が強かったです。

今のゴールドカードは、年会費が安かったり、ポイントが貯まりやすかったりして、お得だから持つ人の方が多い印象。

僕は20代でゴールドカードを作りましたが、生意気と言われたことは一度もありません。

それに、周りも割と持ってました!

ダサい印象のゴールドカードってある?

主観なので差はあれど、ダサいと聞くクレカはありますね。

この2枚は、券面のデザインが悪い訳じゃなく、ブランドイメージとのギャップが原因みたい。

- イオンゴールドカード=庶民派スーパー

- 楽天ゴールドカード=安くてコスパ重視の通販サイト

ただし、機能面では普通に優秀なので、見た目よりも中身派なら全然アリ。

「自分が納得して使えるかどうか」が1番大事!

大学生でもゴールドカードを作れる?

ゴールドカードは、大学生でも作れます!

ただ、作れるだけで、審査に通るかどうかは別問題。

多くのゴールドカードは「安定した継続収入があること」が条件になっているため、大学生だと審査に通らないケースがほとんど。

ただし、

詳しい条件や、大学生でも通る可能性のある方法は、こちらの記事でくわしく解説しています!

コメント